Blog

Ihr Ansprechpartner

Michael Karl Gasser

Tel.: +43 676 3137750

insignitus.com/43/INSIGNITUS

INSIGNITUS Gold GmbH

Oberortweg 3/III

9523 Villach-Landskron

E-Mail: office@insignitus.com

Telefon: +43 676 3137750

09.10.2014 Geschichte der Börsencrashs: Von Tulpenzwiebel bis zur Lehman Pleite

Börsenturbulenzen gibt es so lange wie die Börse selbst.

Am "Schwarzen Freitag", dem 25. Oktober 1929, ereignete sich der wohl spektakulärste Börsencrash aller Zeiten. Doch wie in den Jahrzehnten danach, sind auch schon in den Jahrhunderten davor viele Spekulationsblasen - zum Leidwesen zahlreicher Aktionäre - geplatzt.

1637: Spekulationsobjekt Tulpenzwiebel

Bereits im 17. Jahrhundert erschütterte ein Crash die Welt des Handels: In den Niederlanden brach 1637 der Markt für Tulpenzwiebeln zusammen. Tausende hatten ihr Vermögen in Tulpenzwiebeln investiert, nachdem die Preise für die damals seltenen asiatischen Importpflanzen in astronomische Höhen geschnellt waren. Vom Grafen bis zum Knecht spekulierten die Menschen mit den Knollen. Preise und Wert der Zwiebeln standen bald in keinem reellen Verhältnis mehr zueinander.

1636 war eine Zwiebel beispielsweise einen "neuen Wagen, samt Geschirr und zweier grauer Pferde" wert. Für seltene Exemplare wurden nach heutiger Rechnung bis zu 50.000 Euro gezahlt. Immer mehr Spekulanten waren in der Hoffnung auf schnelle Gewinne auf den fahrenden Zug aufgesprungen. Doch dann stiegen die ersten wieder aus, um sich ihre Gewinne zu sichern. Eine Verkaufspanik entstand, die Spekulationsblase platzte wie ein Luftballon. Die "Tulipomanie" der Niederländer war schlagartig beendet. Die Tulpenzwiebel-Spekulation war eine Krise des Warenhandels.

Erste Aktien wurden etwa nach der Gründung der Vereenigde Oost-Indische Compagnie (VOC) in den Niederlanden gehandelt, die 1602 gegründet wurde. Die Anleger erhofften sich hohe Gewinne mit dem Gewürzhandel des Unternehmung. Die VOC ging 1799 pleite. Ein Schock für die Aktionäre: Der Handelskonzern war bis dahin das weltweit größte Privatunternehmen an der Börse.

1720: Spekulationsobjekt Gold

Den ersten richtigen Wertpapiercrash gab es zu Beginn des 18. Jahrhunderts. 1720 platzten in London und Paris zwei riesige Spekulationsblasen. In England hatten Anleger Aktien der "South Sea Company" gekauft. Die Firma hatte Gold in Nordamerika schürfen wollen. Die Aktie stieg innerhalb kurzer Zeit von 120 Pfund auf über 1000 Pfund. Als sich die Goldhoffnungen in Luft auflösten, fiel der Kurs ins Bodenlose. Zur gleichen Zeit erlebte die Pariser Börse einen ähnlichen Schock. Die "Banque Royale" hatte Papiergeld ausgegeben, um die französische Staatsverschuldung zu senken. Das Papiergeld sollte seine Deckung durch Erträge aus dem Goldhandel in Amerika erhalten. Geld hatte damals in der Regel nur den Wert seines Edelmetallgehaltes. Papiergeld war somit nichts anderes als ein Tausch. Und den ließ die "Banque Royale" platzen, weil ihre Rechnung nicht aufging: Als Spekulanten ihr Papiergeld in Gold umtauschen wollten, brach die Bank zusammen.

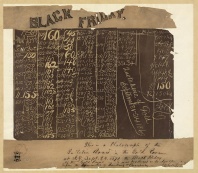

1929: Der "Schwarze Freitag"

Der bedeutendste Börsencrash aller Zeiten, der "Schwarze Freitag", nahm am 24. Oktober 1929 in New York seinen Anfang. Eine lange Phase der Hochkonjunktur und steigende Börsenkurse hatten die USA in den 20er Jahren zum reichsten Land der Welt gemacht. Auto-, Elektro- und Bauindustrie boomten. Die Welt war bereits damals stark von der US-Konjunktur abhängig. Aktien waren als Geldanlage nicht nur für Banken und Versicherungen attraktiv, sondern auch für breite Bevölkerungsgruppen. Und die investierten. Der Traum vieler Aktionäre: Von den Kursgewinnen dauerhaft leben zu können und nicht mehr arbeiten zu müssen. Beim Frisör, beim Gemüsehändler, im Taxi – überall waren Aktien und die jüngsten Spekulationsgewinne ein Thema. Im Sommer 1929 wurden die Börsen dann unruhig, in Europa waren sie bereits auf Talfahrt. Allmählich wurde klar, dass die US-Firmen die Produktion zu stark ausgeweitet hatten. Der Absatz langlebiger Verbrauchsgüter, zum Beispiel der von Möbeln, geriet ins Stocken.

Am 24. Oktober begannen an der Wall Street in New York die Kurse zu sinken. Tags darauf brachen die Kurse stärker ein. Daher beschlossen die meisten Aktionäre, ihre Aktien in der Folgewoche zu verkaufen. Viele mussten es sogar, denn sie hatten Aktien auf Kredit gekauft. Die Banken verlangten neue Sicherheiten oder kündigten nach dem Kurseinbruch die Kredite. Am Dienstag, den 29. Oktober 1929, wechselten 16,5 Millionen Aktien an der Wall Street den Besitzer. Die Ticker waren mit der Kursanzeige mehrere Stunden im Rückstand. Ob in den Hotelhallen oder in Drugstores – überall, wo die Kurse angezeigt wurden, verfolgten Anleger fassungslos, wie ihr Wertpapiervermögen schmolz. Viele Menschen waren ruiniert, Banken brachen zusammen. Die Kurse erholten sich zwar kurzfristig im darauf folgenden Winter, sanken dann aber weiter, ehe sie im März 1933 ihren Tiefststand erreichten. Im Schnitt hatten die Aktien zu diesem Zeitpunkt 75 Prozent ihres Wertes von 1929 verloren.

1931: Bankenkrise in Deutschland

Der Börsencrash von New York wirkte sich auch auf Europa und Lateinamerika aus. Amerikaner zogen ihre kurzfristigen Geldanlagen aus Europa und Lateinamerika ab. Im Mai 1931 brach die "Österreichische Kreditanstalt" zusammen. Sie hatte ausländische Gelder in langfristige Industriebeteiligungen investiert. Als amerikanische und französische Termingelder (Gelder, die bis zu einem bestimmten Termin auf ein Konto festgelegt werden) gekündigt wurden, war die Bank zahlungsunfähig. Eine Bankenkrise erschütterte Deutschland und Österreich. Die Reichsbank griff nicht ein, um die Währung nicht aufzuweichen. Die Sparer stürmten die Banken, es gab "Bankfeiertage": Die Banken blieben zeitweilig geschlossen. Viele kreditfinanzierte Betriebe mussten schließen, die Arbeiter wurden entlassen. Die Weltwirtschaftskrise lähmte die Industrienationen, würgte den Welthandel ab und bereitete totalitären politischen Bewegungen den Boden.

1987: Sorgen um den Welthandel

Vergleichsweise glimpflich verliefen die Börsencrashs gegen Ende des 20. Jahrhunderts. Am 18. Oktober 1987 hatte der damalige US-Finanzminister James Baker die Finanzmärkte beunruhigt, indem er die Deutsche Bundesbank in deutlichen Worten zu einer Zinssenkung auffordert hatte. Professionelle Anleger verstanden das als Zeichen, dass die USA wirtschaftlich nicht mehr in dem Umfang mit der Bundesrepublik zusammenarbeiten wolle, wie sie es bis dahin getan hatte. Der US-Haushalt ächzte zu dieser Zeit unter der Schuldenpolitik Ronald Reagans, die Handelsbilanz hatte ein Rekorddefizit erreicht. Das amerikanische Börsenbarometer schlechthin, der Dow-Jones-Index, fiel am 19. Oktober 1987 von 2246 auf 1738 Punkte: ein Minus von fast 23 Prozent. Die Kursstürze verliefen wie eine Kettenreaktion: Automatische Verkäufe wurden per Computer getätigt, da Kurslimits unterschritten wurden. Realwirtschaftlich hatte der Börsenkrach von 1987 kaum Folgen, doch viele Kleinanleger verloren Teile ihres Vermögens.

1997: Die Asien-Krise

Ernsthaftere Folgen hatte der Crash von 1997: die Asien-Krise. Ausgangspunkt waren Währungskrisen in Südostasien. Einige Schwellenstaaten hatten ihre Währungen künstlich hoch gehalten. Am 2. Juli 1997 wertete Thailand schließlich seine Währung, den Baht, ab. Es folgten Indonesien, Malaysia und die Philippinen. Am 23. Oktober 1997 brach schließlich Hongkongs Börsenindex Hang-Seng ein. Bis Monatsende betrugen die Verluste rund 40 Prozent. Am 28. Oktober gab der Deutsche Aktienindex (DAX) 312 Punkte ab. Das entsprach ungefähr 8 Prozent. Tags zuvor hatte der Dow Jones 7,2 Prozent verloren. Die Kurse erholten sich bald, aber Südostasien steckte tief in einer Krise. Konsum, Bautätigkeit und Kreditfinanzierung sanken drastisch. Die freigegebenen Währungen, also die Währungen, die nicht mehr an den US-Dollar gekoppelt waren, brachen ein – das Vermögen der Südostasiaten schrumpfte bedenklich zusammen.

2000: Die Dotcom-Blase

Im März 2000 begann der rapide Fall der Werte auf dem Neuen Markt. Seit 1997 hatte dieser Börsensektor ein beispielloses Wachstum verzeichnet. Besonders Kleinaktionäre hatten in die vielen Start-up-Unternehmen aus der Telekommunikations-, Medien- und Technologiebranche investiert. Diese New Economy Unternehmen versprachen Innovationen und scheinbar grenzenloses Wachstum. Oft wurde investiert, obwohl jegliches Hintergrundwissen über das jeweilige Unternehmen fehlte. Startschuss für die Mobilisierung der Kleinanleger in Deutschland war die Einführung der Telekom-Aktie im November 1996, für die im Vorfeld intensiv geworben worden war. Es entstand ein regelrechtes Börsenfieber, das die Kurse in die Höhe trieb.

Im Neuen Markt Segment konnten wachstumsstarke Firmen an die Börse gehen, ohne belegen zu müssen, dass sie in den Jahren zuvor Gewinne gemacht hatten. Die Folge war, dass viele sich nach dem erfolgreichen Börsengang übernahmen und ihre Prognosen nach unten korrigieren mussten. Hinzu kamen Ermittlungen wegen Bilanzfälschungen und Insiderhandels gegen verschiedene New Economy Unternehmen. Als ein Ende des Booms abzusehen war, zogen große Investoren sich zurück. Das ließ die Kurse sinken und führte zu Panikverkäufen bei den Kleinaktionären. Die Kurse stürzten ab.

Im Oktober 2002 war der Index des Neuen Marktes (Nemax) auf seinem Tiefststand; die Aktionäre hatten seit März 2000 mehr als 200 Milliarden Euro verloren. Im Juni 2003 wurde der Handel am Neuen Markt Segment der Börse geschlossen. Der Nemax 50 wurde durch den TecDAX als neuen Index für Technologiewerte ersetzt.

2007/2008: Die Hypothekenkrise

Im Frühjahr 2007 kam es in den USA zu einer Immobilienkrise, die eine weltweite Bankenkrise nach sich zog.

Seit 2001 hatte der niedrige Leitzins dazu geführt, dass immer mehr US-Bürger mit niedrigem Einkommen einen Kredit aufnahmen, um sich ihr Eigenheim zu finanzieren. Gelockt wurden sie dabei von Angeboten einiger Hypothekenfinanzierer, die auch Personen mit niedriger Bonität Kredite gewährten. Der Nachteil dieser sogenannten Subprime Loans (zweitklassige Kredite) waren die variablen Zinssätze. Um das Ausfallrisiko weiterzugeben, ließen die Banken die Kredite in durch Hypotheken abgesicherte Wertpapiere umwandeln. Diese Wertpapier-Pakete wurden von den zuständigen Rating-Agenturen als sicher eingestuft und weltweit an Kreditinstitute verkauft.

Ab Mitte 2004 wurde der US-Leitzins schrittweise wieder angehoben. Viele der Subprime Kreditnehmer konnten die stetig steigenden Raten ihrer Hypothekenkredite nicht mehr bezahlen und mussten ihre Häuser verkaufen. Die Häuserpreise stürzten ab, wodurch die Wertpapier-Pakete abgestuft wurden und an Wert verloren. Das führte zu einer starken Verunsicherung und wachsendem Misstrauen im gesamten Finanzsektor. Den Banken wurde es zu riskant, sich untereinander Geld zu leihen. Als Folge kam es weltweit zu immensen Verlusten und Insolvenzen bei Finanzunternehmen, zum Beispiel von "Lehman Brothers". An den Börsen gab es Kurseinbrüche und die Wachstumsprognosen für 2009 mussten nach unten korrigiert werden. Um eine Rezession zu verhindern, beschlossen die Politiker, Staatshilfen zu gewähren. Im Oktober 2008 wurde in Deutschland ein Bankenrettungspaket im Wert von 480 Milliarden Euro verabschiedet. Davon sind bisher etwa 52 Milliarden tatsächlich geflossen.

Quelle: http://www.planet-wissen.de/politik_geschichte/wirtschaft_und_finanzen/boerse/boersencrashs.jsp